Il decreto che ha approvato il modello di dichiarazione, che è valido anche per la Tasi

Contano spazio dell’immobile, frequentatori e tempo

Fissati i criteri per quantificare l’Imu e la Tasi nel caso in cui gli immobili posseduti dagli enti non commerciali sono destinati in parte a uso commerciale. Tre i riferimenti da considerare: spazi, quantità dei frequentatori, tempo.

Uno dei punti di maggior interesse del decreto del Mef del 26 giugno 2014 con cui è stato approvato il modello di dichiarazione Imu-Tasi (si veda ItaliaOggi di ieri) è quello con cui si fissano i criteri per la determinazione del rapporto proporzionale a cui bisogna far riferimento per le unità immobiliari possedute dagli enti non commerciali destinate ad un’utilizzazione mista.

Si deve far ricorso a detto metodo nei casi in cui non sia possibile procedere all’individuazione degli immobili o delle porzioni di immobili adibiti esclusivamente allo svolgimento delle attività istituzionali con modalità non commerciali, come prescrive il comma 2 dell’art. 91-bis, del dl 24 gennaio 2012, n. 1, convertito, con modificazioni, dalla legge 24 marzo 2012, n. 27, che regola la materia.

A tal fine le istruzioni alla compilazione della dichiarazioni Imu-Tasi prendono le mosse dal dm 19 novembre 2012, n. 200, che è stato emanato ai sensi dell’art. 91-bis, comma 3, del citato del dl n. 1 del 2012, il cui art. 5 stabilisce che detto rapporto è determinato con riferimento:

1) allo spazio;

2) al numero dei soggetti nei confronti dei quali vengono svolte le attività con modalità commerciali ovvero non commerciali;

3) al tempo.

1) Lo spazio. La proporzione, come dispone la stessa norma, è prioritariamente determinata in base alla superficie destinata allo svolgimento delle attività diverse da quelle meritevoli che deve essere ovviamente rapportata alla superficie totale dell’immobile.

Ciò vuol dire che, se per esempio, nell’immobile dove viene svolta l’attività sanitaria (o altra attività esente) vi è un locale dove si svolge un’attività commerciale, comunque, e che tale locale non è suscettibile di accatastamento separato (come accade per i bar o le rivendite di giornali), per calcolare la quota esente occorre rapportare la superficie effettiva (e non a quella catastale) sulla quale si svolge l’attività commerciale alla superficie effettiva (e non catastale) dell’intera unità immobiliare.

La percentuale che deriva da tale rapporto deve essere, quindi, applicata alla rendita catastale dell’immobile, in modo da ottenere la base imponibile da utilizzare per determinare l’Imu dovuta.

Allo stesso modo si deve procedere se nell’immobile vi è un locale che è dedicato allo svolgimento di un’attività esente (ancorché non suscettibile di accatastamento separato). In tal caso, infatti, per calcolare la quota esente si deve rapportare la superficie effettiva (e non catastale) sulla quale si svolge l’attività agevolata alla superficie dell’intera unità catastale.

La percentuale derivante da tale rapporto deve essere applicata alla rendita catastale destinata all’attività meritevole, così da escludere dalla base imponibile Imu la quota parte della rendita proporzionalmente riferibile agli spazi esclusivamente dedicati all’attività per la quale compete l’esenzione.

2) l numero dei soggetti nei confronti dei quali vengono svolte le attività con modalità commerciali ovvero non commerciali.

Gli altri criteri necessari per definire l’ambito di applicazione dell’esenzione sono dettati dallo stesso dm n. 200 del 2012, che passa innanzitutto a stabilire la proporzione in relazione al numero dei soggetti nei confronti dei quali le attività sono svolte con modalità commerciali, rapportato al numero complessivo dei soggetti nei confronti dei quali è svolta l’attività.

3) Il tempo

L’ultimo criterio stabilito dal dm n. 200 del 2012 riguarda il caso in cui l’utilizzazione mista è effettuata limitatamente a specifici periodi dell’anno, per cui la proporzione deve essere determinata in base ai giorni durante i quali l’immobile è utilizzato per lo svolgimento delle attività diverse da quelle meritevoli.

Nelle istruzioni viene precisato che per quanto riguarda le attività sanitarie il numero dei soggetti deve considerarsi quale numero di prestazioni effettuate escludendo dal conteggio quelle relative ad adempimenti obbligatori per legge (come, per esempio, le visite mediche di controllo per i dipendenti o le campagne preventive gratuite), giacché computarle equivarrebbe ad inficiare la significatività della percentuale.

Una volta determinate le percentuali per ciascuna unità immobiliare, queste vanno applicate alla rendita catastale, così da ottenere la base imponibile da utilizzare ai fini della determinazione dell’Imu dovuta e della Tasi.

Le stesse percentuali si applicano anche per il calcolo della misura dell’esenzione spettante per le unità immobiliari destinate ad attività strumentali promiscuamente e indistintamente sia all’attività per la quale spetta l’esenzione, sia all’attività per la quale non spetta (come, per esempio, per gli spazi destinati ai servizi amministrativi o comunque ausiliari comuni).

Viene, infine, precisato che l’esenzione non spetta con riferimento alle unità immobiliari di fatto non utilizzate, che devono essere dichiarate.

Tutte queste informazioni devono essere riportate nel quadro B della dichiarazione, relativo appunto agli immobili parzialmente imponibili o totalmente esenti, che deve essere compilato per ciascun immobile in cui si svolge l’attività meritevole e posseduto dallo stesso soggetto passivo.

Esso si compone di tre riquadri:

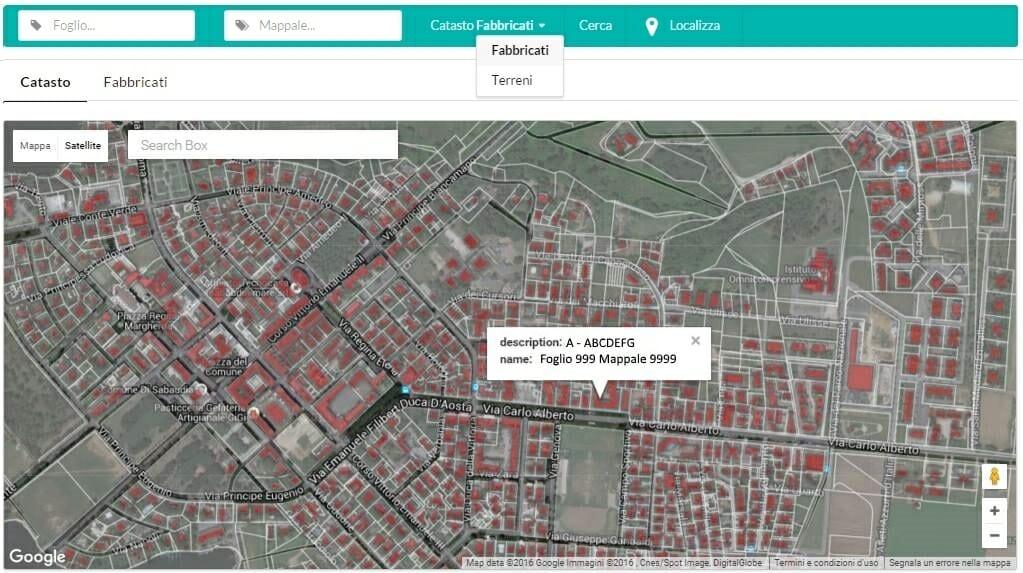

– il primo è quello relativo all’identificazione catastale dell’immobile e alla tipologia di attività che in esso viene svolta;

– il secondo è riservato alla sola attività didattica;

– il terzo è dedicato alle attività diverse da quella didattica.